(TVPLO) – Doanh nghiệp và ngân hàng nên nắm bắt cơ hội thông qua đánh giá tác động của các quy định mới trong Luật Các tổchức tín dụng, Luật Kinh doanh bất động sản, Luật Đất đai và sử dụng chúng để tạo ra lợi thế cạnh tranh, nhưng cũng cần lưu ý đến một số thách thức đi kèm.

Quốc hội đã ban hành Luật Các tổ chức tín dụng số 32/2024/QH15, có hiệu lực thi hành từ ngày 1/7/2024. Luật Kinh doanh bất động sản số 29/2023/QH15 sẽ có hiệu lực thi hành từ ngày 1/8/2024 nếu được Quốc hội thông qua. Ngoài ra, Luật Đất đai số 31/2024/QH15 dự kiến có hiệu lực thi hành từ ngày 1/8/2024.

Ba luật này được coi là có ảnh hưởng mạnh mẽ đến lĩnh vực bất động sản và ngân hàng, 2 nhóm ngành chủ chốt trên thị trường chứng khoán. Những quy định mới thể hiện cam kết của Chính phủ trong việc điều chỉnh lĩnh vực ngân hàng và bất động sản theo các thông lệ quốc tế, đồng thời góp phần vào sự minh bạch, liêm chính và ổn định của các ngành này.

Một số thay đổi với các nhà băng từ 1/7/2024

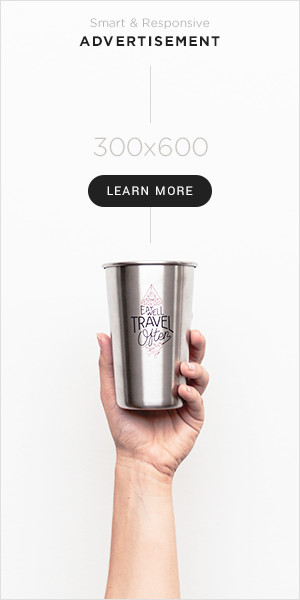

Luật Các tổ chức tín dụng 2024 đưa ra các biện pháp nhằm giảm thiểu rủi ro liên quan đến sở hữu chéo và thao túng, hướng đến môi trường tài chính ổn định và đáng tin cậy hơn. Luật quy định, giảm tỷ lệ sở hữu tối đa cho các cổ đông là tổ chức (bao gồm cả cổ đông gián tiếp) từ 15% vốn điều lệ của tổ chức tín dụng xuống 10%, đối với các cá nhân và người có liên quan từ 20% xuống 15%.

Quy định này sẽ ảnh hưởng đến một số cá nhân và người có liên quan đang sở hữu khoảng 16,6% cổ phần và các cổ đông là tổ chức sở hữu 15% cổ phần tại các ngân hàng hàng đầu (dữ liệu từ báo cáo quản trị của 10 ngân hàng hàng đầu Việt Nam, tính đến ngày 31/12/2023).

Tỷ lệ sở hữu cổ phần tối đa của nhà đầu tư nước ngoài vẫn được duy trì theo Nghị định số 01/2014/NĐ-CP cho đến khi Chính phủ ban hành quy định mới.

Bên cạnh đó, Luật bổ sung trách nhiệm công bố thông tin toàn diện về các cổ đông nắm giữ trên 1% vốn điều lệ của tổ chức tín dụng, bao gồm thông tin về cổ đông, người có liên quan và chi tiết sở hữu.

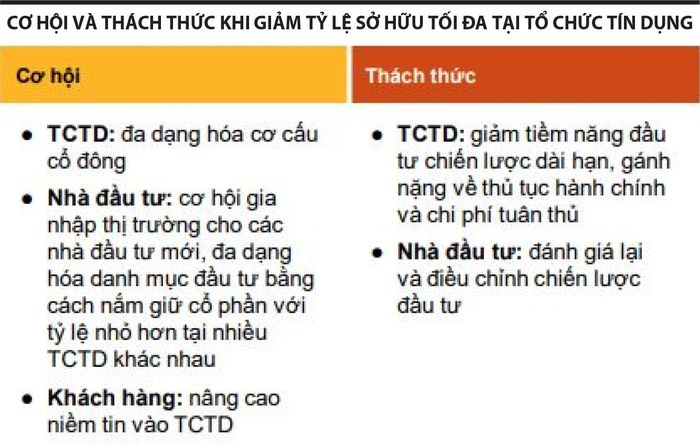

Đáng lưu ý, Luật Các tổ chức tín dụng 2024 quy định lộ trình 5 năm để các ngân hàng thương mại và ngân hàng nước ngoài giảm dần hạn mức tín dụng đối với một khách hàng (từ 15% xuống 10% vốn tự có) và đối với một khách hàng và người có liên quan (từ 25% xuống 15%) nhằm giảm thiểu rủi ro tín dụng tập trung.

Bắt đầu từ ngày 1/7/2024, Luật yêu cầu các tổ chức tín dụng phi ngân hàng phải giới hạn hạn mức tín dụng đối với một khách hàng không vượt quá 15% vốn tự có và 25% đối với một khách hàng và người có liên quan.

Luật nghiêm cấm các tổ chức tín dụng, người quản lý, điều hành và nhân viên của tổ chức tín dụng thực hiện việc bán các sản phẩm bảo hiểm không bắt buộc với việc cung cấp dịch vụ ngân hàng. Ngân hàng Nhà nước sẽ ban hành thêm các hướng dẫn về hoạt động phân phối bảo hiểm qua kênh ngân hàng.

Ngoài ra, Luật bổ sung các trường hợp Ngân hàng Nhà nước được phép thực hiện các biện pháp can thiệp sớm đối với các tổ chức tín dụng vi phạm các quy định hiện hành, ví dụ như bị rút tiền hàng loạt hoặc vi phạm tỷ lệ khả năng chi trả của tổ chức tín dụng.

Tác động qua lại từ 3 bộ luật

Thứ nhất, Luật Kinh doanh bất động sản 2023 đưa ra những yêu cầu mới về tuân thủ pháp lý đối với các doanh nghiệp kinh doanh bất động sản, đòi hỏi các doanh nghiệp phải vừa đáp ứng các yêu cầu tuân thủmới, vừa tìm kiếm những cơ hội trong thị trường bất động sản.

Thực tế cho thấy, bất động sản ngày càng phụ thuộc vào nguồn vốn tín dụng. Trong khi tỷ lệ vốn chủ sở hữu và vốn đầu tư nước ngoài duy trì ở mức ổn định, thì nguồn vốn tín dụng chiếm tới 54% trong cơ cấu vốn của các doanh nghiệp bất động sản.

Theo Ngân hàng Nhà nước, tính đến tháng 9/2022, dư nợ tín dụng đối với lĩnh vực bất động sản đạt 2,74 triệu tỷ đồng, tương đương 21,56% dư nợ tín dụng toàn nền kinh tế năm 2023. Trong khi đó, tỷ lệ nợ xấu trong lĩnh vực bất động sản tính đến tháng 9/2023 là 2,89%, gần chạm ngưỡng quy định là 3%.

Thứ hai, theo quy định của Luật Các tổ chức tín dụng 2024, hạn mức tín dụng cho từng khách hàng và nhóm khách hàng sẽ giảm dần theo từng năm cho đến năm 2029, từ 15% xuống 10% đối với khách hàng cá nhân và từ 25% xuống 15% đối với nhóm khách hàng có liên quan. Sự thay đổi này dự kiến sẽ làm gia tăng tính phức tạp và chi phí vay vốn cho khách hàng bất động sản. Để đáp ứng nhu cầu vốn, họ có thể cần tìm đến các khoản vay hợp vốn, đặc biệt khi cần nguồn vốn lớn.

Thứ ba, Luật Kinh doanh bất động sản 2023 tạo cơ hội giới thiệu các sản phẩm bất động sản mới thông qua việc mở rộng loại hình tài sản, bao gồm cả các dự án hiện hữu và hình thành trong tương lai. Hầu hết các bất động sản đều được phép bán theo hình thức “trên giấy”. Quy định này không áp dụng cho các giao dịch chỉliên quan đến quyền sử dụng đất đi kèm với hạ tầng kỹ thuật.

Thứ tư, Luật Đất đai 2024 cho phép các tổ chức trong nước thế chấp quyền sử dụng đất tại các tổ chức khác ngoài tổ chức tín dụng được cấp phép. Tuy nhiên, doanh nghiệp có vốn đầu tư nước ngoài vẫn bị hạn chế, chỉ được thế chấp quyền sử dụng đất tại các tổ chức tín dụng được cấp phép của Việt Nam. Sự điều chỉnh này tạo ra cơ hội cho nhiều loại hình tổ chức, ví dụ như các tập đoàn đa ngành và các công ty bất động sản tham gia vào các hoạt động tài trợ mà trước đây do các tổ chức tín dụng độc quyền.

Thứ năm, Luật Các tổ chức tín dụng 2024 tạo cơ hội cho các tổ chức tín dụng được quyền chuyển nhượng các dự án bất động sản là tài sản đảm bảo đáp ứng các quy định nghiêm ngặt để xử lý nợ xấu, khác với luật trước đây chỉ cho phép chuyển nhượng các bất động sản đã hoàn thiện để thu hồi nợ, bao gồm: kế hoạch chi tiết đã được phê duyệt, giải phóng mặt bằng đã hoàn thành và có quyết định giao đất, cho thuê đất của cơ quan có thẩm quyền và đã hoàn thành nghĩa vụ tài chính theo quy định của pháp luật về kinh doanh bất động sản. Luật sửa đổi tạo điều kiện thuận lợi hơn cho việc thu hồi nợ và giảm thiểu nợ xấu trong lĩnh vực bất động sản.

Đinh Hồng Hạnh / Phó tổng giám đốc Lãnh đạo Dịch vụ Tài chính, Công ty TNHH Tư Vấn PricewaterhouseCoopers (Việt Nam)

https://www.tinnhanhchungkhoan.vn/co-hoi-va-thach-thuc-tu-3-sac-luat-quan-trong-post348481.html